Il ravvedimento operoso: come pagare le imposte in ritardo senza sanzioni

Può succedere, nella vita fiscale del contribuente, di omettere un pagamento relativo alle imposte a debito per svariati motivi: mancanza di liquidità, dimenticanza, errori nei versamenti, ecc. Nel caso in cui anche tu sia in questa situazione, sappi che è possibile regolarizzare la tua posizione con l’erario, in modo semplice e senza particolari costi aggiuntivi, se non con una minima sanzione e l’interesse relativo ai giorni di ritardo.

Se hai commesso un errore, o se hai dovuto saltare un pagamento a causa di un mancato incasso, o per altri motivi, è fondamentale, non appena ti sarai reso conto della dimenticanza, dell’errore o non appena sarai riuscito a raccimolare la liquidità necessaria ad effettuare il pagamento che tu provveda a regolarizzare il tuo debito con il fisco per ridurre al minimo l’impatto delle sanzioni.

E’ possibile fare questo utilizzando il ravvedimento operoso. Con il “ravvedimento” è possibile regolarizzare versamenti di imposte omessi o insufficienti e altre irregolarità fiscali, beneficiando della riduzione delle sanzioni.

Indice:

Cos’è il ravvedimento operoso

Il ravvedimento operoso è lo strumento con il quale il contribuente può in maniera spontanea regolarizzare irregolarità, ritardi, violazioni e omissioni tributarie con il versamento, in primo luogo dell’imposta a debito non versata in aggiunta al versamento di una sanzione ridotta con l’importo che varia a seconda della tempestività della regolarizzazione. Il ravvedimento può essere utilizzato per regolarizzare gli omessi, errati o ritardati pagamenti di: Irpef, Irap, ritenute d’acconto, addizionali comunali e regionali, Iva, Irpeg, Ires, Imu, Tasi, ecc.

Chi può utilizzare il ravvedimento operoso e quando

Il ravvedimento è consentito, in linea di massima, a tutti i contribuenti. Prima delle modifiche fatte nella legge di stabilità del 2015, era possibile usufruire di questo strumento soltanto se si rispettavano determinati limiti di tempo e che non si fossero verificate le seguenti condizioni:

- la violazione non fosse già stata e notificata al contribuente che l’aveva commessa;

- non fossero iniziati accessi, ispezioni e verifiche;

- non fossero iniziate altre attività di accertamento (notifica di inviti a comparire, richiesta di esibizione di documenti, invio di questionari) formalmente comunicate all’autore.

Queste restrinzioni, attualmente, non operano più e il ravvedimento operoso, perde la sua valenza soltanto dopo la notifica di un atto di liquidazione o accertamento e il ricevimento delle comunicazioni di irregolarità e degli esiti del controllo formale. In ogni caso, quando verrà emessa la cartella esattoriale, il ravvedimento non sarà più accessibile.

E’ utile infatti sottolineare che il pagamento e la regolarizzazione, tramite il ravvedimento, non precludono l’inizio o la prosecuzione di accessi, ispezioni, verifiche o altre attività amministrative di controllo e accertamento.

E’ comunque utile provvedere in tempi brevi alla regolarizzazione della propria posizione debitoria, in quanto se è pur vero che i termini per l’utilizzo del ravvedimento sono stati prorogati fino a quando non viene emessa la cartella esattoriale, e altresì vero che, con l’informatizzazione dei controlli, attualmente gli avvisi bonari per il mancato o insufficiente pagamento delle imposte arrivano al contribuente dopo soltanto un anno e dopo pochi mesi arriva la cartella esattoriale che rende, a quel punto, inefficace il ravvedimento.

Quanti tipi di ravvedimento esistono

Attenzione:A partire dal 1° gennaio 2016 esistono i seguenti tipi di ravvedimento:

- Ravvedimento sprint entro 14 giorni dopo la scadenza, sanzione allo 0,1% per ogni giorno di ritardo fino al 14° giorno;

- Ravvedimento Breve entro 30 giorni dalla scadenza, sanzione al 1,5%;

- Ravvedimento Intermedio entro 90 giorni, sanzione al 1,67%

- Ravvedimento Lungo entro 1 anno dalla scadenza, sanzione al 3,75%

- Ravvedimento ultrannuale entro 2 anni, sanzione al 4,2% (solo per i tributi dell’agenzia delle entrate);

- Ravvedimento Lunghissimo/Massimo otre 2 anni, sanzione al 5% (solo per i tributi dell’agenzia delle entrate);

- Se l’ufficio manda l’avviso bonario sanzione al 10%;

- Se l’ufficio emette cartella sanzione al 30%

Il tasso annuo legale di interesse dal 1° gennaio 2016 è fissato allo 0,2%.

Come fare i versamenti per il ravvedimento operoso

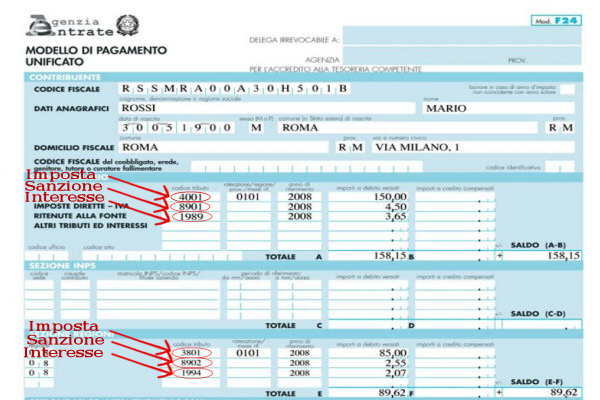

Per eseguire i versamenti relativi al ravvedimento operoso è necessario utilizzare:

- il modello F24 per le imposte sui redditi, le imposte sostitutive, l’Iva, l’Irap e l’imposta sugli intrattenimenti;

- il modello F23, per l’imposta di registro e gli altri tributi indiretti;

- il modello F24 Elide per tributi, sanzioni e interessi, connessi alla registrazione dei contratti di locazione e affitto di beni immobili;

Gli interessi devono essere indicati nel modello F24 utilizzando gli appositi codici tributo. I codici tributo per il pagamento degli interessi da ravvedimento infatti, dal 2015, non andranno più versati insieme al tributo ma separatamente utilizzando i seguenti codici:

- 1989 per gli interessi da ravvedimento su tributi Irpef,

- 1990 per gli interessi da ravvedimento su tributi Ires,

- 1991 per gli interessi da ravvedimento su tributi Iva,

- 1992 per gli interessi da ravvedimento su tributi su imposte sostitutive,

- 1993 per gli interessi da ravvedimento su tributi Irap,

- 1994 per gli interessi da ravvedimento su tributi relativi all’Addizionale Regionale

- 1998 per gli interessi da ravvedimento su tributi relativi all’Addizionale comunale.

Nel caso di ravvedimento operoso su ritenute d’acconto, gli interessi continueranno ad essere versati sommandoli al tributo, senza distinguerli con un loro particolare codice. Di seguito una tabella coi codici tributo delle sanzioni applicabili

| Codici Tributo Sanzioni per il Ravvedimento Operoso |

Codice Sanzione |

| Sanzione Irpef | 8901 |

| Sanzione addizionale regionale all’Irpef | 8902 |

| Sanzione Iva | 8904 |

| Sanzione Irpeg | 8905 |

| Sanzione sostituti di imposta | 8906 |

| Sanzione Irap | 8907 |

| Sanzione altre imposte dirette | 8908 |

| Sanzione imposta sugli intrattenimenti | 8909 |

| Sanzione Iva forfetaria connessa a imposta sugli intrattenimenti | 8910 |

| Sanzioni per altre violazioni tributarie relative alle imposte sui redditi, alle imposte sostitutive,all’Irap e all’Iva | 8911 |

| Sanzioni relative all’anagrafe tributaria, al codice fiscale, alle imposte sui redditi, alle impostesostitutive, all’Irap e all’Iva | 8912 |

| Sanzioni imposte sostitutive delle imposte sui redditi | 8913 |

| Sanzione Irpef rettifica modello 730 | 8915 |

| Sanzione addizionale regionale all’Irpef rettifica modello 730 | 8916 |

| Sanzione addizionale comunale all’Irpef rettifica modello 730 | 8917 |

| Sanzione Ires | 8918 |

Omessa presentazione del modello F24 a saldo zero

Quando è necessario operare una compensazione tra un’imposta a debito e un credito è obbligatorio presentare sempre il modello F24, anche quando il saldo pari a zero. Il modello consente, infatti, a tutti gli Enti (in particolare quelli relativi al debito compensato e al credito utilizzato) di venire a conoscenza di versamenti e compensazioni operate consentendo all’Agenzia delle Entrate di attribuire le somme spettanti a ciascuno.

L’omessa o ritardata presentazione del modello F24 con saldo pari a zero rappresenta quindi un’irregolarità che può essere sistemata secondo le indicazioni che l’Agenzia delle Entrate. Per gestire tale violazione è necessario:

a) presentare il modello F24, entro il termine di presentazione della dichiarazione relativa all’anno in cui è stata commessa la violazione;

b) versare una sanzione ridotta, pari a:

– € 5,00 se il ritardo non è superiore a 5 giorni;

– € 15,00 se il modello è presentato oltre i 5 giorni.

Se hai trovato interessante questo articolo, per approfondire, ti consiglio il mio libro "PAGARE MENO TASSE" che ti svelerà i segreti che i commercialisti ti tengono volutamente nascosti...

Domenico

Marzo 24, 2022 @ 16:10

Ho appena finito di leggere il Suo libro, molto interessante. Adesso lo giro al mio commercialista con la viva speranza che lo legga come l’ho letto io. Grazie e saluti

cesare

Novembre 23, 2020 @ 08:15

Ottimi suggerimenti , così posso sapere e cominciare a metterli in pratica .

grazie

Giovanni

Agosto 16, 2019 @ 20:35

Ottimi suggerimenti. Sto imparando moltissimo… Grazie ancora